El multimillonario inversor Bill Miller ahora tiene el 50% de su riqueza personal en Bitcoin

El famoso gestor de fondos ya había invertido mucho en Bitcoin en sus fondos anteriormente.

El gestor de fondos y multimillonario Bill Miller, que supera al mercado, es tan optimista sobre Bitcoin que este y las inversiones estrechamente vinculadas a la Cripto ahora representan el 50% de sus activos personales, reveló en un Entrevista en vídeo con WealthTrack publicada el viernes.

Miller, quien saltó a la fama por superar el índice S&P 500 durante un récord de 15 años consecutivos entre 1991 y 2005 como gestor de fondos en Legg Mason, ha...invirtió mucho en Bitcoin en fondos que administraba, pero su revelación sobre su cartera personal fue nueva.

Miller dijo que personalmente comenzó a comprar Bitcoin por alrededor de 200 dólares en 2014 después de escuchar una charla de Wences Casares, conocido como el "Paciente Cero" de Bitcoin por introducirlo en los círculos de Silicon Valley, en la conferencia anual de medios y tecnología de MON Valley.

Compró más Bitcoin con el tiempo, pero no lo hizo durante años, hasta el año pasado, cuando el precio alcanzó nuevos máximos y luego empezó a caer bruscamente. Pensó que era un buen momento para comprar durante la caída. Miller volvió a comprar a $30,000, por debajo de su máximo de poco menos de $69,000, argumentando que había mucha más gente usándolo, sin mencionar que inversores de capital riesgo y otros estaban invirtiendo en él.

Miller señaló que una parte de sus inversiones personales en Bitcoin estaban en empresas estrechamente vinculadas a su precio, como la empresa minera de Bitcoin Stronghold Digital (SDIG) y la empresa de software MicroStrategy (MSTR), que tiene miles de millones de dólares en Bitcoin en su balance.

Miller dijo que cree que es mejor considerar a Bitcoin como "oro digital" con un suministro estrictamente limitado y que solo recientemente se permitió que lo llamaran "toro de Bitcoin " en lugar de solo "observador de Bitcoin " porque siente que ahora se ha convertido en una Tecnología que cambia las reglas del juego.

A pesar de su propia posición fuertemente concentrada, el consejo de Miller para los inversores promedio es poner el 1% de su patrimonio neto en Bitcoin, argumentando que "si pones el 1% de tu cartera en él para diversificar, incluso si llega a cero, lo que creo que es muy improbable, pero por supuesto posible, siempre puedes permitirte perder el 1%".

Su principal justificación para este consejo es que Bitcoin representa una inversión única.

Creo que el inversor promedio debería preguntarse: ¿qué tiene en su cartera con ese historial? En ONE lugar, ¿está muy, muy poco penetrado? ¿Puede ofrecer un seguro contra catástrofes financieras que ONE más puede ofrecer y puede multiplicarse por 10 o 50? La respuesta es: nada.

Mientras tanto, a pesar del buen rendimiento de las inversiones personales de Miller (dijo que el 50% restante de su cartera está en acciones de Amazon), sus fondos no han tenido el mismo NEAR . Miller Opportunity Trust, el fondo de 2.200 millones de dólares del que es cogestor, cayó alrededor de un 3% en 2021, en comparación con una ganancia de aproximadamente el 27% del S&P 500.

Sigue leyendo: El fondo insignia de Bill Miller revela una participación de 44,7 millones de dólares en Grayscale Bitcoin Trust

ACTUALIZACIÓN (13 de enero, 19:32 UTC):Se agregaron detalles del desempeño del fondo de Miller en el último párrafo.

More For You

Exchange Review - March 2025

CoinDesk Data's monthly Exchange Review captures the key developments within the cryptocurrency exchange market. The report includes analyses that relate to exchange volumes, crypto derivatives trading, market segmentation by fees, fiat trading, and more.

알아야 할 것:

Trading activity softened in March as market uncertainty grew amid escalating tariff tensions between the U.S. and global trading partners. Centralized exchanges recorded their lowest combined trading volume since October, declining 6.24% to $6.79tn. This marked the third consecutive monthly decline across both market segments, with spot trading volume falling 14.1% to $1.98tn and derivatives trading slipping 2.56% to $4.81tn.

- Trading Volumes Decline for Third Consecutive Month: Combined spot and derivatives trading volume on centralized exchanges fell by 6.24% to $6.79tn in March 2025, reaching the lowest level since October. Both spot and derivatives markets recorded their third consecutive monthly decline, falling 14.1% and 2.56% to $1.98tn and $4.81tn respectively.

- Institutional Crypto Trading Volume on CME Falls 23.5%: In March, total derivatives trading volume on the CME exchange fell by 23.5% to $175bn, the lowest monthly volume since October 2024. CME's market share among derivatives exchanges dropped from 4.63% to 3.64%, suggesting declining institutional interest amid current macroeconomic conditions.

- Bybit Spot Market Share Slides in March: Spot trading volume on Bybit fell by 52.1% to $81.1bn in March, coinciding with decreased trading activity following the hack of the exchange's cold wallets in February. Bybit's spot market share dropped from 7.35% to 4.10%, its lowest since July 2023.

More For You

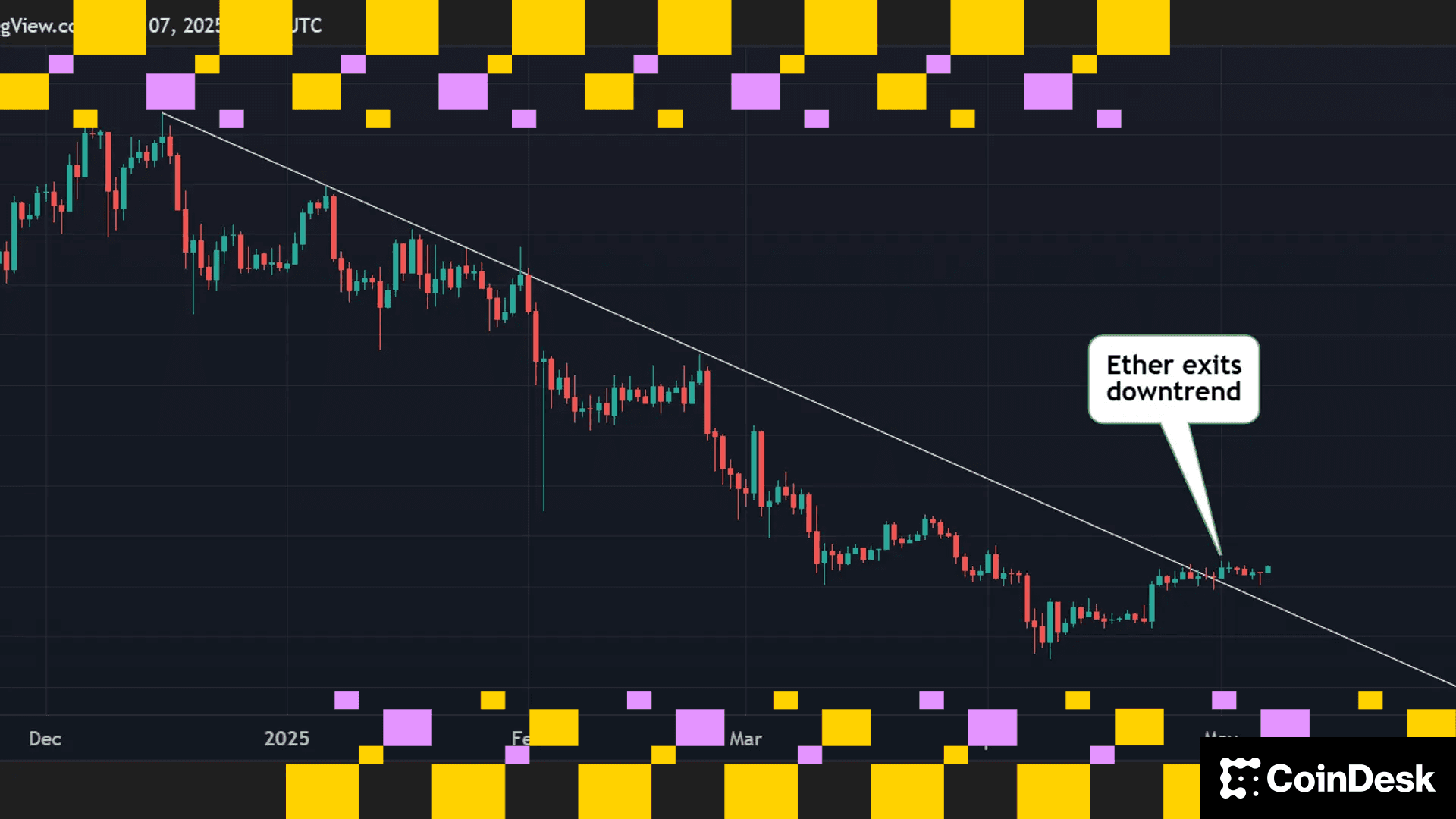

Prueba de superposición de imagen siete

Dek: Prueba siete de superposición de imágenes