First Mover Americas: il trend ribassista Bitcoin è intatto, i timori di recessione potrebbero pesare

Gli ultimi movimenti nei Mercati Cripto nel contesto del 18 marzo 2022.

Buongiorno e benvenuti a First Mover,la nostra newsletter quotidiana che contestualizza le ultime mosse nei Mercati Cripto . Iscriviti quiper riceverlo nella tua casella di posta ogni mattina feriale.

Ecco cosa succede questa mattina:

- Movimenti del mercato:Il rimbalzo di Bitcoin dopo la Fed si blocca, la forma della curva dei rendimenti del Tesoro potrebbe KEEP sotto controllo la propensione al rischio.

E dai un'occhiata alTV CoinDesk spettacolo "Primo motore," presentato da Christine Lee, Emily Parker e Lawrence Lewitinn alle 9:00 ora orientale degli Stati Uniti.

Movimenti del mercato

Di Omkar Godbole

Le prospettive immediate per gli asset rischiosi, tra cui Bitcoin (BTC ), appaiono fosche, poiché i Mercati BOND mettono in dubbio la capacità della banca centrale statunitense di inasprire la Politiche monetaria senza spingere l'economia in recessione.

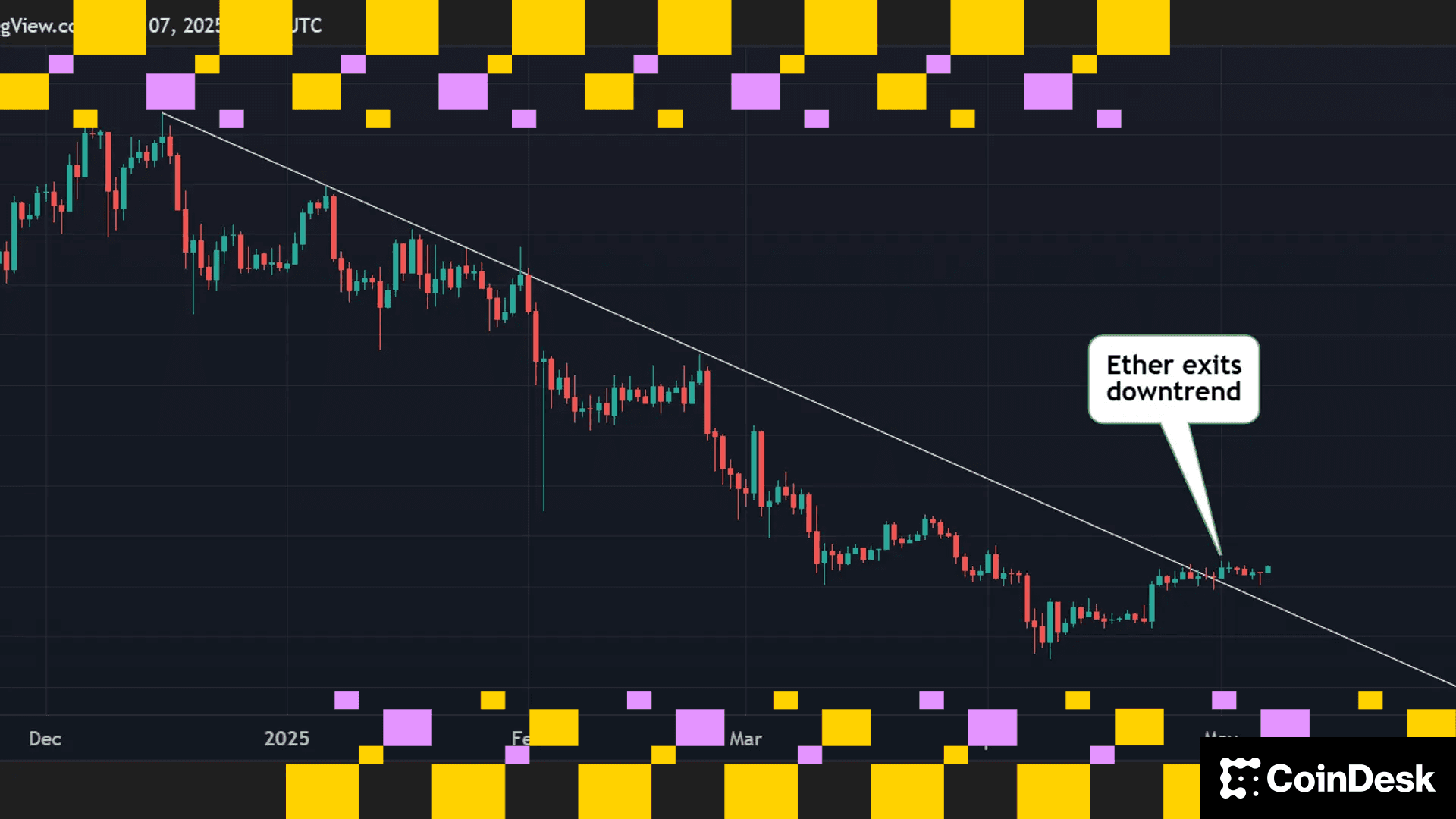

"Siamo ancora in un mercato in ribasso. I rally del mercato ribassista tendono a essere estremi. Finché non usciamo dalla linea di tendenza al ribasso, è difficile dire che il mercato rialzista è dietro l'angolo", ha detto Kevin Kang, fondatore e direttore di BKCoin Capital LP, a CoinDesk in un'e-mail. Ha citato la potenziale inversione della curva dei rendimenti e le tensioni geopolitiche come rischi chiave a breve termine per gli asset rischiosi, tra cui Bitcoin.

L'inversione della curva dei rendimenti del Tesoro si verifica quando il rendimento a 10 anni scende sotto il rendimento a due anni. La curva degli Stati Uniti si è invertita prima di ogni recessione dal 1955, secondo la Federal Reserve Bank di San Francisco.

La curva era a soli 20 punti base di distanza dall'inversione al momento della stampa, essendosi appiattita di 70 punti base dall'inizio di gennaio. Quindi, i timori di recessione probabilmente persisteranno, mantenendo sotto controllo la propensione al rischio.

"Guardate l'enorme appiattimento nel 2y10y: sta segnalando che la capacità della [Federal Reserve] di progettare un atterraggio morbido è piuttosto limitata", ha detto David Duong, responsabile della ricerca istituzionale presso Coinbase, riferendosi allo spread BOND del Tesoro a due/dieci anni. "Inoltre, c'è ancora un grande rischio che l'inflazione possa rimanere alta e rigida, anche con gli effetti di base che potrebbero entrare in gioco. Non mi è immediatamente chiaro che un tasso terminale [tasso di picco del ciclo di restringimento] del 2,375% lo soddisferebbe".

Mercoledì, la Fed ha aumentato i costi di prestito di 25 punti base e ha segnalato sei ulteriori aumenti dei tassi per il resto dell'anno. La banca centrale statunitense ha cercato di calmare i nervi del mercato assicurando che l'economia era abbastanza forte da assorbire sette aumenti dei tassi. Tuttavia, ciò T è servito a nulla, poiché il divario di rendimento a due e dieci anni è sceso sotto i 19 punti base subito dopo la dichiarazione della Fed.

"Il grafico a DOT ha mostrato sette incrementi quest'anno, il che T è una grande sorpresa, ma c'è una dispersione piuttosto ampia per l'anno prossimo e quello successivo, il che suggerisce molta incertezza sullo scenario economico futuro", ha osservato Duong.

"Nel complesso, T ho visto nulla che abbia cambiato la mia opinione secondo cui i Mercati Cripto avranno bisogno di un periodo di stabilizzazione nei prossimi due o tre mesi prima che possa avere inizio una ripresa più sostenibile", ha aggiunto Duong.

Bitcoin è balzato del 4% a $ 41.700 mercoledì. Tuttavia, il follow-through è stato tutt'altro che rialzista finora. "Il mercato era ipervenduto e ha visto un sacco di short covering su tutta la linea", ha detto Kang di BKCoin mentre spiegava l'aumento di mercoledì.

Ultime notizie

- La strategia popolare Bitcoin perde smalto mentre l'inflazione statunitense si avvicina all'8%

- La piattaforma di gioco Web 3 su Terra Blockchain ottiene un aumento di $ 25 milioni da FTX, Jump Cripto

- Il MaiCoin Cripto Exchange di Taiwan valuta la quotazione al Nasdaq: rapporto

- La difficoltà del mining Bitcoin scende per la seconda volta a marzo

- Il proprietario di Facebook Meta citato in giudizio dall'Australian Consumer Watchdog per truffa sulle pubblicità Cripto

- Il Congresso argentino approva l'accordo sul debito del FMI che scoraggerebbe l'uso Cripto

More For You

Exchange Review - March 2025

CoinDesk Data's monthly Exchange Review captures the key developments within the cryptocurrency exchange market. The report includes analyses that relate to exchange volumes, crypto derivatives trading, market segmentation by fees, fiat trading, and more.

What to know:

Trading activity softened in March as market uncertainty grew amid escalating tariff tensions between the U.S. and global trading partners. Centralized exchanges recorded their lowest combined trading volume since October, declining 6.24% to $6.79tn. This marked the third consecutive monthly decline across both market segments, with spot trading volume falling 14.1% to $1.98tn and derivatives trading slipping 2.56% to $4.81tn.

- Trading Volumes Decline for Third Consecutive Month: Combined spot and derivatives trading volume on centralized exchanges fell by 6.24% to $6.79tn in March 2025, reaching the lowest level since October. Both spot and derivatives markets recorded their third consecutive monthly decline, falling 14.1% and 2.56% to $1.98tn and $4.81tn respectively.

- Institutional Crypto Trading Volume on CME Falls 23.5%: In March, total derivatives trading volume on the CME exchange fell by 23.5% to $175bn, the lowest monthly volume since October 2024. CME's market share among derivatives exchanges dropped from 4.63% to 3.64%, suggesting declining institutional interest amid current macroeconomic conditions.

- Bybit Spot Market Share Slides in March: Spot trading volume on Bybit fell by 52.1% to $81.1bn in March, coinciding with decreased trading activity following the hack of the exchange's cold wallets in February. Bybit's spot market share dropped from 7.35% to 4.10%, its lowest since July 2023.

Di più per voi