Чому Bitcoin падає, якщо це «захист від інфляції»?

Одного дня фіксований запас помаранчевої монети може зробити її безпечною гаванню. Сьогодні не той день.

Сьогодні вранці Бюро статистики праці США оприлюднило оновлені цифри свого індексу споживчих цін (CPI), які відстежують інфляцію, показуючи, що інфляція в США досягла 6,8% у річному вимірі. Це додає найвищий рівень інфляції в річному обчисленні з 1982 року, який явно не є великим. Серед інших наслідків, це число є ще одним цвяхом у труну президента США JOE Байдена «Відновлюймо краще» пакет соціальних видатків.

А Ринки активів? Уолл-стріт вже мав з урахуванням інфляції 6,7%., тому промисловий індекс Доу-Джонса на момент написання цієї статті був майже стабільним. Золото побачили скромно, але помітно ранкова шишка, тоді як ф’ючерси на золото спостерігалися a поривчастий, але пристойний розбіг протягом останніх шести місяців, оскільки побоювання щодо інфляції.

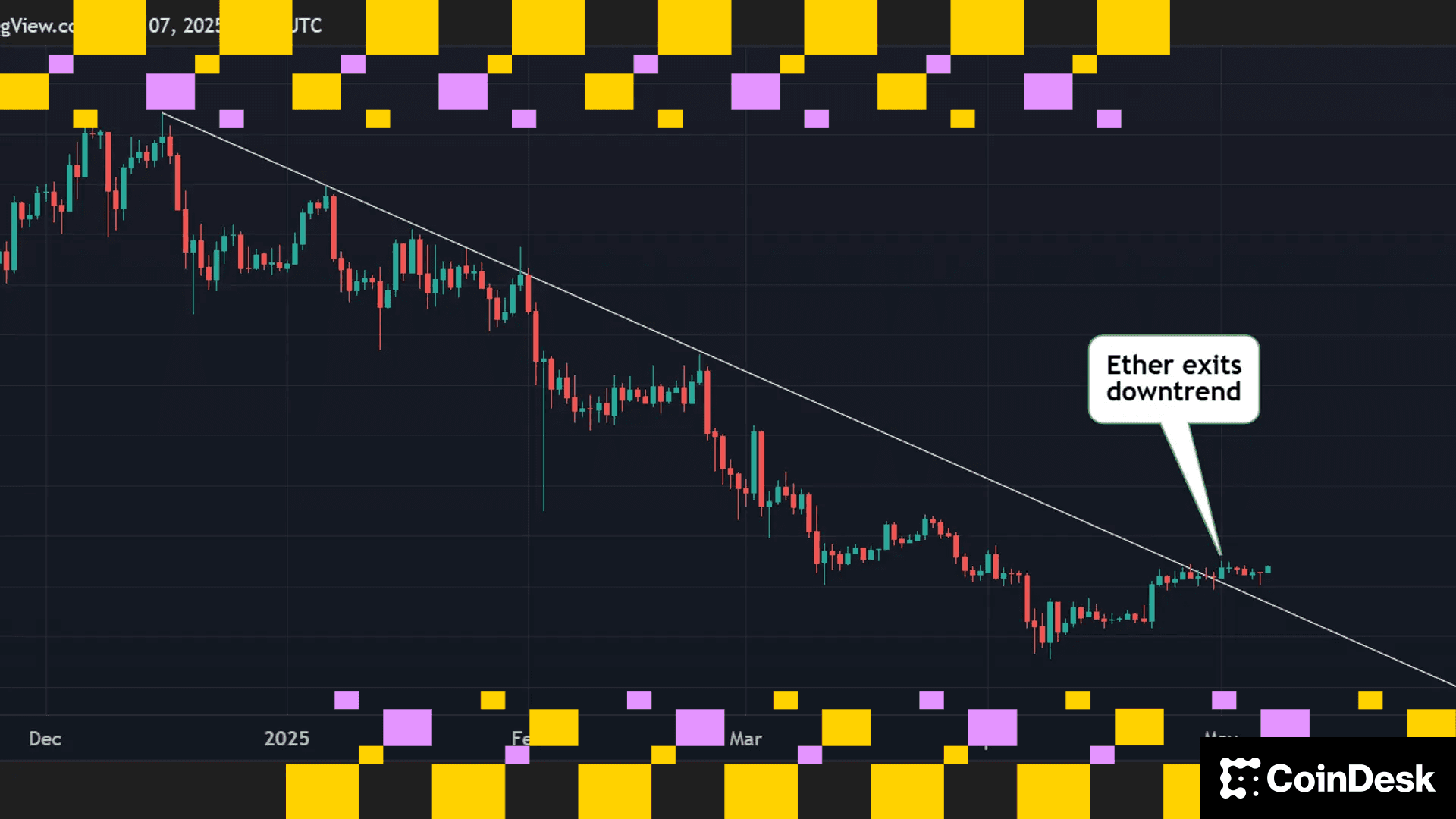

Тим часом Bitcoin сьогодні вранці впав майже на 25% і впав більш ніж на 25% за останні 30 днів. Це суперечить ONE із найпоширеніших тез продажу Bitcoin – тому, що це «захист від інфляції», місце, куди можна вкласти гроші, коли фіат втрачає реальну цінність.

Так що дає? Чому Bitcoin T зростає, оскільки інфляція в найбільшій економіці світу досягла максимуму за 40 років?

Ось у чому Secret вашого середнього YouTube Крипто shillfluencer майже ніколи не розповсюдиться: ідея про те, що Bitcoin є захистом від інфляції, є чисто спекулятивною. Це переконливо, і це може стати правдою в майбутньому, і це може бути раціональною причиною спекулювати на Bitcoin прямо зараз. Але це не механізм, який реально працює в наш час.

Безсумнівно, це виглядає дуже структурно правдоподібним, що врешті-решт це станеться, якщо впровадження Bitcoin продовжуватиметься поточним шляхом. Якщо достатньо компаній, економік і окремих людей переведуть багато своїх статків у Bitcoin, його ціна стане стабільнішою, що зробить стабільну та жорстку Політика емісії набагато привабливішою та зменшить ризик обертання в біткойн під час HOT інфляції.

Ось як деякі люди використовують золото, тому Bitcoin іноді називають «цифровим золотом». Інвестор і оглядач CoinDesk Нік Картер нещодавно вказав що якби Bitcoin отримав впровадження, подібне до золота, це означало б зростання в 10 разів порівняно з тим, на якому ми є зараз. Мені це здається цілком імовірним сценарієм майбутнього.

Але ми зараз не там. Наразі ціни на Bitcoin нестабільні з низки причин, які не мають прямого зв’язку з інфляцією, і якщо останні зміни цін є будь-якими ознаками, ці сили залишаються значно потужнішими, ніж розповідь про «цифрове золото».

Перш за все, Bitcoin майже два роки зростає. Проста математика повернення до середнього значення та/або емоційна серйозність отримання прибутку зробили відкат неминучим. Це особливо вірно, тому що Bitcoin все ще є цілком спекулятивним активом – його поточна загальна оцінка майже в 1 трильйон доларів (вау) базується не на поточному прийнятті, а на сценаріях майбутнього зростання. Будь-який спекулятивний актив особливо вразливий до невизначеності: акції Tesla, які зараз значною мірою роблять ставку на ELON Маска винайдення загального штучного інтелекту, знизився приблизно так само, як і Bitcoin за останні 30 днів.

Це вказує на занепокоєння з приводу потужності реальної економіки, більша частина якої зосереджена за межами США, зокрема Китай починає демонструвати ознаки насувається розслабитися, що матиме серйозні наслідки по всьому світу. Але борг та інші форми левериджу (навіть за винятком левериджу, похованого в курсах акцій) знаходяться на рекордних рівнях в основному всюди.

Отже, ситуація мінлива і може піти в багатьох різних напрямках без особливого повідомлення. Серйозний потрясіння, спрямоване на зниження, сильно вплине на активи, орієнтовані на майбутнє, і деякі інвестори не ризикують, щоб бути в безпеці.

Порівняно з інфляційною тезою біткойна сценарій демонструє найнезручнішу істину економіки та Фінанси: що дуже важко остаточно довести, чому майже щось відбувається. Майже ніколи не існує шансів на «контрольований експеримент», ситуацію, коли за один раз змінюється лише ONE змінна, що дозволяє повністю спостерігати її конкретний вплив. Найчіткішим способом підтвердити роль біткойна як хеджу від інфляції було б, якби не відбувалося майже нічого, крім інфляції, а це просто не та ситуація, яку ми коли-небудь побачимо в реальному світі.

Натомість у будь-якому економічному чи фінансовому питанні майже завжди є велика кількість рухомих частин, включаючи елементи, про які навіть професіонали можуть не знати. Передбачення майбутнього залежить від вибору правильних рухомих частин, на яких потрібно зосередитися. Для Bitcoin , принаймні на даний момент, Ринки, здається, T є тією історією, до якої прислухаються.

Примітка: Погляди, висловлені в цьому стовпці, належать автору і не обов'язково відображають погляди CoinDesk, Inc. або її власників та афіліатів.

More For You

Exchange Review - March 2025

CoinDesk Data's monthly Exchange Review captures the key developments within the cryptocurrency exchange market. The report includes analyses that relate to exchange volumes, crypto derivatives trading, market segmentation by fees, fiat trading, and more.

What to know:

Trading activity softened in March as market uncertainty grew amid escalating tariff tensions between the U.S. and global trading partners. Centralized exchanges recorded their lowest combined trading volume since October, declining 6.24% to $6.79tn. This marked the third consecutive monthly decline across both market segments, with spot trading volume falling 14.1% to $1.98tn and derivatives trading slipping 2.56% to $4.81tn.

- Trading Volumes Decline for Third Consecutive Month: Combined spot and derivatives trading volume on centralized exchanges fell by 6.24% to $6.79tn in March 2025, reaching the lowest level since October. Both spot and derivatives markets recorded their third consecutive monthly decline, falling 14.1% and 2.56% to $1.98tn and $4.81tn respectively.

- Institutional Crypto Trading Volume on CME Falls 23.5%: In March, total derivatives trading volume on the CME exchange fell by 23.5% to $175bn, the lowest monthly volume since October 2024. CME's market share among derivatives exchanges dropped from 4.63% to 3.64%, suggesting declining institutional interest amid current macroeconomic conditions.

- Bybit Spot Market Share Slides in March: Spot trading volume on Bybit fell by 52.1% to $81.1bn in March, coinciding with decreased trading activity following the hack of the exchange's cold wallets in February. Bybit's spot market share dropped from 7.35% to 4.10%, its lowest since July 2023.

More For You