Un decennio di allentamento quantitativo ha aperto la strada all’era della valuta digitale

Dieci anni di allentamento quantitativo delle banche centrali hanno creato grandi distorsioni nel sistema finanziario globale, predisponendolo a un radicale cambiamento strutturale.

Questo post fa parte del 2019 Year in Review di CoinDesk, una raccolta di 100 editoriali, interviste e opinioni sullo stato della blockchain e del mondo. Michael J. Casey è il responsabile dei contenuti di CoinDesk. Le opinioni espresse qui sono le sue.

La nostra capacità di attenzione, limitata dai social media, rende difficile concentrarsi su qualcosa che duri più di 24 ore, per non parlare di un decennio.

Quindi, rischiamo di perdere di vista le grandi tendenze secolari che portano a questo tipo di cambiamenti di paradigma.Il fondatore e co-presidente di Bridgewater Associates RAY Dalio parla diUna volta che si sono verificati, e il mondo a cui eri abituato scompare all'improvviso, è troppo tardi.

Fortunatamente, il calendario romano offre periodicamente una scusa per sedersi e riflettere su periodi di tempo più lunghi. Abbiamo ONE di quei momenti proprio ora: la fine degli anni 2010.

Per la maggior parte degli investitori del mercato dei capitali, gli ultimi 10 anni sono forse meglio descritti come il "decennio del QE". E T si riferiscono a un monarca britannico o a un OCEAN .

Attraverso una Politiche radicale di “quantitative easing” introdotta per contrastare il problema del “limite inferiore zero” nei tassi di interesse, le banche centrali degli Stati Uniti NOI., IL zona euro, E Giapponehanno aggiunto quasi 10 trilioni di dollari in attività ai loro bilanci dalla fine del 2009.

Considerata questa enorme sovrabbondanza, nient'altro importava molto ai Mercati finanziari. Azioni, obbligazioni e materie prime si muovevano in una correlazione sempre più stretta ONE loro. Per lo più salivano, anche se a volte scendevano, il tutto in una dipendenza serrata dai decisori politici monetari che somministravano la droga del QE.

Ci sono molte ragioni per credere che questo massiccio intervento abbia creato una distorsione gigantesca.

ONE che attira l'attenzione è il fatto che, a ONE punto,17 trilioni di dollari in obbligazionisono stati scambiati a rendimenti negativi quest’anno, il che significa che gli investitori avevano troppi soldi ed erano disposti a pagare i creditori “sicuri” per il privilegio di prendere i loro soldi.

Ma ci sono altri segnali di avvertimento che indicano che la corsa al rialzo del mercato alimentata dal QE è decisamente fuori linea con le realtà del mondo. Come ha affermato Michael Harnett, capo stratega della Bank of America, in unrapporto di ricerca recente"Entriamo nel prossimo decennio con tassi di interesse ai minimi degli ultimi 5.000 anni, la più grande bolla speculativa della storia, un pianeta che si sta riscaldando e un profilo deflazionistico di debito, disgregazione e demografia".

Quindi, mentre il decennio di QE potrebbe sembrare l'espressione massima del potere e dell'influenza delle banche centrali, il decennio successivo potrebbe produrre l'opposto: un'inversione che rivela l'impotenza dei banchieri centrali. Il timore è che le autorità monetarie abbiano speso tutte le loro munizioni, non lasciando nulla per la prossima crisi.

Ciò significherebbe che è in arrivo un cambiamento di paradigma. Come sarebbe?

Anche il decennio Criptovaluta

Una nuova classe di investitori emersa nell'ultimo decennio ritiene di conoscere la risposta. Chiamerebbero gli ultimi dieci anni il "decennio delle Criptovaluta", e avrebbero una solida base di partenza.

In futuro, quando guarderemo indietro all'emergere di Bitcoin, potremmo ben concludere che è stato lo sviluppo finanziario più importante del nostro tempo. Come nessun altro, ha cambiato il modo in cui pensiamo al denaro.

Detto questo, non sono convinto che l'era post-QE sarà l'era Bitcoin .

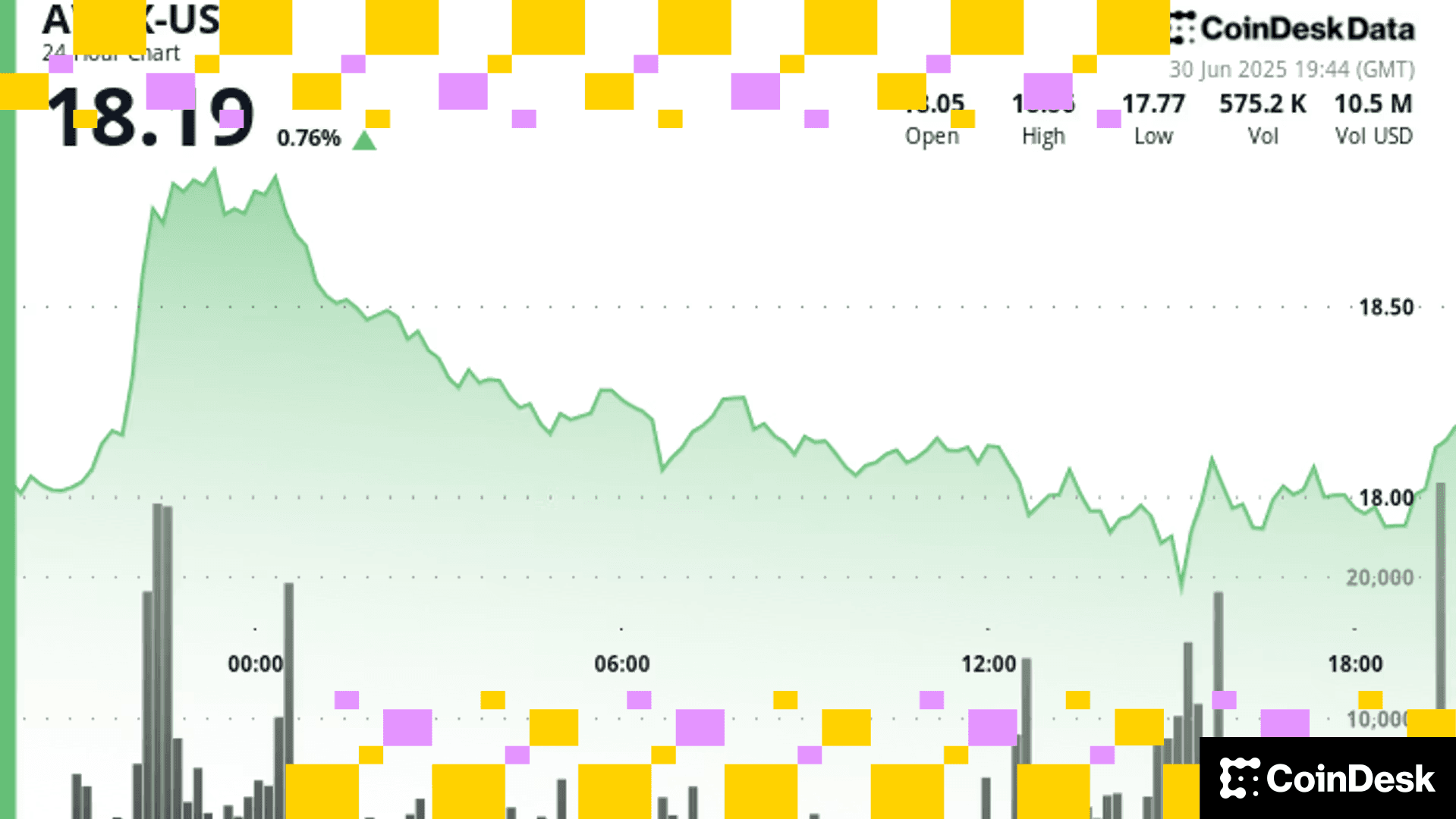

Il FLOW giornaliero delle transazioni di Bitcoin, solitamente in i bassi miliardi di dollari, impallidisce in confronto altrilioni in valute legali scambiate ogni giorno sui Mercati dei cambi. Più probabile che Bitcoin diventi il nuovo standard monetario globale, direi, è che diventioro digitale. In altre parole, il Bitcoin rappresenterà per l'era digitale ciò che l'oro è stato per l'era analogica: un bene rifugio, libero da interferenze governative.

Anche così, credere che il Bitcoin non abbia alcun impatto sul mondo più ampio del denaro è ingenuo. Gli sviluppi più grandi e importanti nella Finanza in questo momento, vale a dire le aspirazioni di valuta digitale delle banche centrali come laBanca Popolare Cinesee ilBanca centrale europea, così come il progetto Libra lanciato da Facebook, tracciano una linea diretta con Bitcoin e i suoi imitatori Cripto .

Questi prototipi supportati da fiat sono fondamentalmente diversi dalle criptovalute decentralizzate in quanto le loro caratteristiche di tenuta dei registri e Politiche monetaria sono gestite centralmente. Tuttavia, prendono ancora in prestito molto dalle innovazioni CORE stabilite Bitcoin .

I protocolli alla base di queste nuove monete digitali supportate da fiat, ad esempio, creeranno scarsità digitale, il che significa che, come le criptovalute, possono funzionare come una forma de facto di denaro contante o strumento al portatore. Ciò è molto diverso dagli IOU emessi dalle banche del nostro attuale sistema di pagamenti. Inoltre, saranno essenzialmente programmabili, il che, se combinato con contratti intelligenti e dispositivi Internet-of-Things (IoT) abilitati al portafoglio, trasformerà il commercio mondiale.

Ma la perturbazione più grande e politicamente più importante riguarderà il mondo della Finanza guidato dal dollaro e dalle banche.

Se le valute fiat digitali diventeranno comuni per i pagamenti, alla fine elimineranno le banche da quella funzione CORE di scambio economico, relegandole a funzioni di prestito a lungo termine. Ciò, a sua volta, significherà che le banche non saranno più coinvolte dalle banche centrali come intermediari CORE per la gestione delle nostre condizioni monetarie.

Inoltre, seGli atomic swap coin-to-coin e le soluzioni di deposito a garanzia basate su contratti intelligenti vengono utilizzati nelle transazioni transfrontaliere, l'ascesa della moneta fiat digitale potrebbe rapidamente SPELL la fine del predominio del dollaro nel commercio globale, con profonde implicazioni per gli Stati Uniti.

Il risultato di tutto questo è che le banche centrali inizialmente acquisiranno un controllo ancora più diretto sulle condizioni monetarie. Tuttavia, lo faranno all'interno di un ambiente digitalizzato in cui nessuna moneta singola gode di un dominio egemonico globale e in cui gli utenti possono più facilmente entrare e uscire dalle valute statali, private o decentralizzate di loro scelta. Questa maggiore competizione valutaria dovrebbe, in teoria, imporre un vincolo alla capacità di ogni sovrano di svalutare il denaro dei propri cittadini.

In altre parole, ci troviamo di fronte a un cambiamento di paradigma.

Quando arriveranno a scrivere di questo periodo, la mia ipotesi è che gli storici considereranno gli anni 2010 come il decennio che ha dato il via a quel cambiamento. Spiegandolo, indicheranno due sviluppi principali: che il QE ha messo in luce i limiti del sistema esistente, incentrato sulle banche, e che le criptovalute sono emerse per postulare un modello alternativo.

Nota: Le opinioni espresse in questa rubrica sono quelle dell'autore e non riflettono necessariamente quelle di CoinDesk, Inc. o dei suoi proprietari e affiliati.

More For You

Más para ti

Test sovrapposizione immagine glitch due

Dek: Test di sovrapposizione immagine glitch due